آموزش بستن حسابها در پایان دوره مالی د ر نرم افزار حسابداری هلو

چرا بستن حساب باید انجام دهیم ؟

بستن حسابها در حسابداری هلو در پایان دوره مالی به منظور این که کاربران نرم افزارهای حسابداری بعد از اتمام فعالیت های سال مالی ، امکان ایجاد ، ویرایش و حذف ثبت های صورت گرفته در سیستم های “دریافت و پرداخت” ، “تامین کنندگان و انبار” ، “مشتریان و فروش” و ” دارایی ثابت” را نداشته باشند ، امکانی در سیستم نرم افزار های حسابداری فراهم شده که در پایان سال مالی و بعد از اتمام فعالیت ها در سیستم های نامبرده ، سال مالی مورد نظر بسته شود و اطلاعات مورد نیاز به سال مالی بعد منتقل شود. در نرم افزار هلو می توانید در سا جدید به ثبت اطلاعات خود ادامه داده و سپس در صورت تمایل اقدام به بستن حساب تا تاریخ موردنظر بپردازیم.

آموزش ویدیویی صفر تا صد بستن حساب ها در پایان دور مالی و تهیه صورت های مالی

دلایل بستن حساب در نرم افزار مالی هلو :

- محاسبه سود و زیان در پایان هر سال مالی و صفر نمودن آن در دوره مالی جدید

- جلوگیری از بیشتر شدن حجم اطلاعات

- شروع شماره فاکتور و اسناد از عدد یک ۱

“پس از پایان سال مالی از بستن حساب ها استفاده می شود”

مواردی که باید قبل از بستن حساب بررسی شود :

نکات قبل از بستن حساب که باید رعایت شود

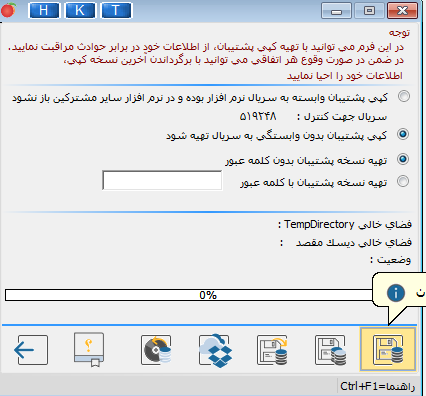

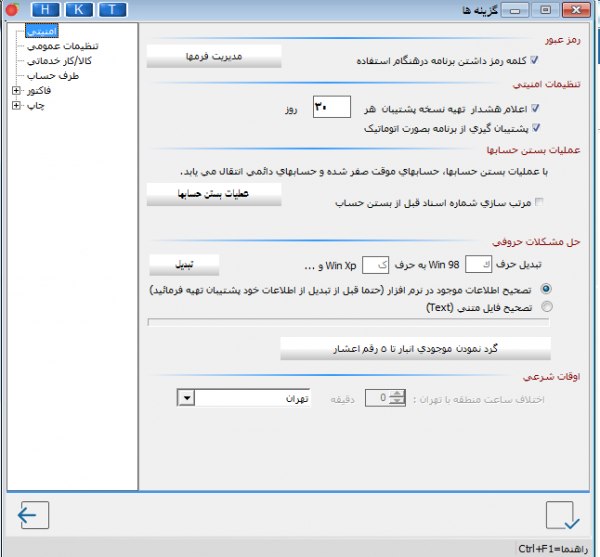

تهیه نسخه پشتیبان : حتما قبل از بستن حساب از اطلاعات خود نسخه پشتیبان تهیه کنید.

صحت موجودی کالاهای انبار را بررسی نموده و درصورت نیاز اقدام به انجام عملیات انبارگردانی نمایید

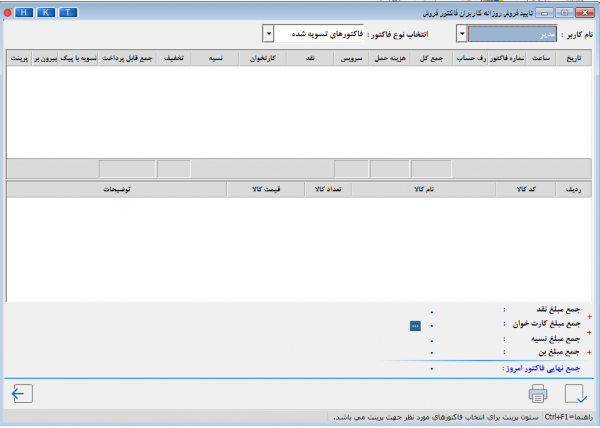

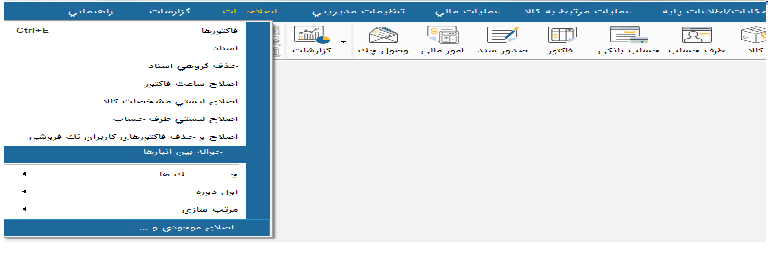

درصورتی که از فاکتور فروش فوری و تک فروشی استفاده می کنید از وضعیت فاکتور ها و تائید صندوق کاربران مطمئن شوید.

تائید فاکتور تک فروشی در نرم فزار حسابداری هلو

- توجه داشته باشید که شاید در نرم افزار شما امکان فروش فوری یا تک فروشی را نداشته باشد در اینصورت نیازی به انجام این عملیات قبلی نخواهید داشت.

بررسی تراز : قبل از بستن حساب تراز خود را کاملا بررسی نموده و از صحت آن مطمئن شوید.

استفاده از انبارگردانی و بررسی صحت موجودی کالاها

تائید صندوق : اگر از امکان فروش نقدی ( فروش فوری) استفاده می نمایید حتما قبل از بستن حساب تایید صندوق را انجام دهید.

کنترل کاردکس : قبل از بستن حساب ها حتما کارتکس را یک بار تست کنید که احیانا اگر قطعی برق داشته باشید و کاردکس شما با موجودی انبار همخوانی ندارد ، مشکل برطرف شود.

اصلاح موجودی انبار و قیمت میانگین کالاها : کاردکس کالاها را کنترل نمایید به صورتی که کاردکس منفی نداشته باشید.

توجه داشته باشید زمان بستن حساب ها با توجه به حجم اطاعات شما متغییر می باشد و ممکن است این عملیات چندین سایعت یا روز زمان ببرد.

در زمان مناسب نسبت به اقدام بستن حساب نموده چرا که حین انجام عملیات بستن حساب امکان ثبت اطلاعات مقدور نمی باشد.

- اکنون اقدام به عملیات بستن حساب در نرم افزار هلو نمایید.

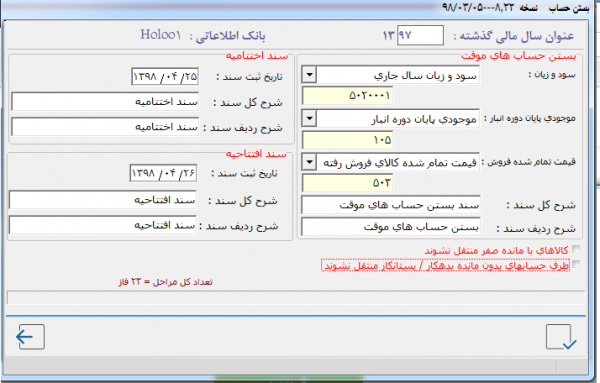

- در این فرم ابتدا تاریخ بستن حساب ها را مشخص نمایید بعد از وارد کردن تاریخ بستن حساب ، نرم افزار بصورت خودکار تاریخ افتتاحیه را یک روز بعد از تاریخ اختتامیه ثبت می کند

- اکنون عنوان سال مالی که در حال بستن آن هستید را در سمت راست گوشه وارد نمایید ( بطور مثال ۱۳۹۷)

در انتهای بستن حساب ها دو یا سه گزینه قرمز وجود دارد که با توجه به نیاز خود می توانید آنها را انتخاب کنید

در انتها دکمه تایید را بزنید تا عملیات بستن حساب شروع شود

توجه داشته باشید تا زمان مشاهده پیغام بستن حساب با موفقیت انحام شد باید منتظر بمانید و به هیچ عنوان با سیستم کامپیوتری خود کار نکنید

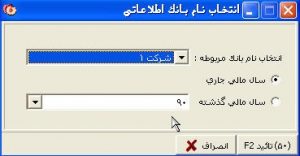

بعد از پایان عملیات بستن حساب جهت مشاهده سال مالی گذشته و جاری می بایست نرم افزار هلو را اجرا کنید که بصورت شکل زیر نمایش داده می شود و می توانید سال مالی قبلی و جاری را اجرا نمایید

نحوه بستن حسابها

اگر حسابدار بوده باشید وقتی انتهای سال مالی می شود قطعا به این فکر می افتید که چگونه باید حسابها رو ببندم تا براساس استانداردهای حسابداری عمل کرده باشم و کار اصولی کرده باشم؟ شاید یکی از دغدغه ها تقریبا برای اکثر حسابداران این باشد که چون سالی یکبار انجام می دهیم فراموش می شود و نمی توانیم تمام نکاتی که نیاز است را به خاطر داشته باشیم به همین خاطر این مقاله را تهیه کرده ام تا تمام نکات را یکجا داشته باشیم و بتوانیم به سادگی هر چه تمام تر حسابها را در پایان سال ببندیم.

تهیه تراز آزمایشی ۴ ستونه

برای صحت از ثبت هایی که در طی سال مالی زده ایم تراز آزمایشی معیار خوبی است. در تراز آزمایشی هم حسابهای موقت را داریم و هم حساب های دائم را داریم در صورتی که در ترازنامه فقط حساب های دائم را داریم.

حساب های موقت مانند: هزینه ها، فروش و …

حساب های دائم مانند: موجودی نقد و بانک، حساب های دریافتنی، حساب های پرداختنی و …

تراز آزمایشی ۴ ستونی مانند شکل زیر است:

نکته: تراز آزمایشی ۴ ستونی گردش دفتر روزنامه را نشان می دهد در صورتیکه تراز آزمایشی ۲ ستونی گردش دفتر کل را نشان می دهد.

خوب بعد از اینکه تراز آزمایشی ۴ ستونی را پرینت کردیم شروع می کنیم به تحلیل حساب ها تا اگر موردی هست آن حساب را اصلاح کنیم. برای سادگی و سرعت کار من لیست تمام حساب ها را در ادامه نوشتم و هر کدام را جداگانه بررسی میکنیم.

آموزش ویدیویی صفر تا صد بستن حساب ها در پایان دور مالی و تهیه صورت های مالی

گـــام اول

بررسی و اصلاح حسابها

در نظر داشته باشید در ادامه اصلاحاتی که در حسابها انجام می شود مربوط به پایان سال نیست و شما می توانید هم در طی سال و هم در پایان سال با این روش حساب ها را اصلاح کنید اما بستن حسابها فقط برای پایان سال است.

حساب صندوق

وقتی مانده صندوق واقعی شما بیشتر از سیستم حسابداری باشد از ثبت زیر استفاده می کنید تا حساب صندوق مانده بدهکار داشته باشد و ماهیت آن درست شود

حساب صندوق بدهکار

کسر و اضافات صندوق بستانکار

در پایان سال حساب کسر و اضافات صندوق باید بسته شود و اگر بستانکار شد سود غیر عملیاتی و اگر بدهکار شد زیان غیر عملیاتی داریم. در پایان سال ثبت زیر را می زنیم:

کسر و اضافات صندوق بدهکار

درآمدهای متفرقه بستانکار

بابت بستن حساب کسر و اضافات صندوق

حساب تنخواه گردان

حساب تنخواه گردان یکی از مهم ترین حساب ها می باشد که در گذشته بصورت خیلی مفصل راجب آن صحبت شده است که می توانید مقاله تنخواه گردان در حسابداری را مشاهده کنید. وقتی مبلغی به حساب تنخواه گردان واریز می شود حساب تنخواه بدهکار می شود و وقتی که مبلغی از آن برداشت می شود حساب بستانکار می شود.

حساب بانک

صورت مغایرت بانکی در پایان هر هفته یا ماه باید بررسی شود تا اگر مغایرتی وجود دارد برطرف شود که البته مدت زمان دوره ای صورت مغایرت بستگی به گردش حساب بانکی دارد و در صورتیکه نیاز به ثبت های اصلاحی دارد باید حساب بانک را سند اصلاحی بزنیم برای مثال:

هزینه مالی / کارمزد بانکی بدهکار

موجودی نقد/بانک بستانکار

حساب پرداختنی

در انتهای سال وقتی تراز آزمایشی ۴ ستونی را بررسی می کنیم باید حسابهای پرداختنی حتما ماهیت بستانکار داشته باشد اما اگر ماهیت بدهکار بود باید تک تک حسابهای پرداختنی را بررسی کنیم تا ایراد را رفع کنیم.

حساب پیش پرداخت

در حساب پیش پرداخت باید اصل تطابق و اصل تحقق را رعایت کنیم و هزینه هایی که کردیم تا آخر سال مالی شناسایی کنیم و نباید هزینه های مربوط به سال آینده را هم شناسایی کنیم. برای مثال: پیش پرداخت اجاره شرکتی ۱۰٫۰۰۰٫۰۰۰ ریال بوده که این مبلغ برای بازه زمانی ۹۸/۰۳/۰۱ تا ۹۹/۰۳/۰۱ می باشد. در اینجا باید میزان اجاره را تا پایان امسال شناسایی کنیم که ثبت و نحوه محاسبات آن به شرح زیر است:

۱۰۰٫۰۰۰٫۰۰۰ = ۱۲ / ۱۰ * ۱۲۰٫۰۰۰٫۰۰۰

در محاسبات بالا مبلغ اجاره کل سال را ضربدر ۱۰ ماه کردیم (چون در سال ۹۸ به مدت ۱۰ ماه اجاره پرداخت کردیم) و سپس تقسیم بر ۱۲ ماه کردیم که مدت اجاره کل قرارداد ما می باشد و در نهایت عددی که بدست می آید باید در سال ۹۸ شناسایی کنیم که ثبت آن به شرح زیر است:

هزینه های اداری/اجاره ۱۰۰٫۰۰۰٫۰۰۰

پیش پرداخت ها/پیش پرداخت اجاره ۱۰۰٫۰۰۰٫۰۰۰

حساب پیش دریافت درآمد

حساب پیش دریافت درآمد هم به نوعی مانند حساب پیش پرداخت می باشد. فرض کنید: پیش دریافت شرکتی در پایان سال ۱۵٫۰۰۰٫۰۰۰ ریال بوده و در پایان سال مشخص می شود که مبلغ ۱۰٫۰۰۰٫۰۰۰ ریال را کالا یا خدمتی ارائه کرده است پس ثبت آن به شرح زیر است:

پیش دریافت درآمد ۱۰٫۰۰۰٫۰۰۰

فروش ۱۰٫۰۰۰٫۰۰۰

حساب ملزومات

در صورتیکه حساب ملزومات نیاز به اصلاح دارد و یا ثبتی نخورده است می توانید مانند ثبت زیر آن را انجام دهید:

هزینه ملزومات بدهکار

ملزومات بستانکار

حسابهای دریافتنی

معمولا در واحد های اقتصادی حساب های دریافتنی یکی از مهمترین حساب ها می باشد که معمولا گردش زیادی هم دارد. باید توجه داشته باشید که حسابهای دریافتنی در پایان سال شامل سه دسته می شوند:

- حسابهای دریافتنی قابل وصول

- حسابهای دریافتنی مشکوک الوصول

- حسابهای دریافتنی لاوصول

حساب های دریافتنی قابل وصول که نکته خاصی ندارند و هر وقت مبلغی به ما پرداخت کردند سند حسابداری آن را ثبت می کنیم. اما حسابهای دریافتنی مشکوک الوصول به شرح زیر است:

هزینه مطالبات مشکوک الوصول بدهکار

ذخیره مطالبات مشکوک الوصول بستانکار

روش های ذخیره گیری م م (مطالبات مشکوک الوصول):

- درصدی از حسابهای دریافتنی

- درصدی از حساب فروش

- درصدی از حساب نسیه

- تجزیه سنی مطالبات

- بررسی موردی مطالبات

مورد ۱ تا ۳ کاملا واضح است یعنی شما در پایان یک مبلغی را براساس حساب دریافتنی یا فروش یا نسیه در نظر میگیرید و تخمین می زنید که ممکن است فلان درصد از حسابها مشکوک الوصول باشد. اما مورد چهارم یعنی تجزیه سنی مطالبات یعنی اینکه مطالبات را به صورت موردی بررسی کنیم و براساس گذشته آن فرد یا شرکت در وصول حسابهایش تصمیم گیری کنیم. برای مفهوم بیشتر تصویر زیر را مشاهده کنید:

مورد پنجم یعنی بررسی موردی مطالبات یعنی اینکه شما تک تک مشتریان را بررسی کنید و آنهایی که می دانید پول شما پرداخت نمی کنند در حساب های مشکوک الوصول شناسایی کنید.

و اما مورد آخر نحوه ثبت مطالبات لاوصول:

هزینه مطالبات سوخت شده بدهکار

حساب های دریافتنی / شرکت الف بستانکار

در نظر داشته باشید که در نظر گرفتن هزینه مطالبات سوخت شده از نظر حسابداری و استانداردهای حسابداری کاملا درست می باشد اما از دیدگاه مالیاتی معمولا این هزینه را بسیار سخت قبول می کنند و حتما باید شما مستندات کاملی داشته باشید که مهمترین این مستندات حکم مراجع قضایی می باشد.

حساب بدهی های احتمالی

ما دو نوع حساب بدهی های احتمالی داریم:

- بدهی هایی که احتمال وقوع آنها ممکن است

- بدهی هایی که احتمال وقوع آنها بعید است

بدهی های ممکن: مانند هزینه گارانتی و یا هزینه هایی امثال آن که ممکن است در آینده برای ما پیش آید که ثبت آن هنگام شناسایی به شرح زیر است:

هزینه گارانتی بدهکار

ذخیره گارانتی بستانکار

و در نهایت ثبت بعدی هنگام پرداخت می شود:

ذخیره گارانتی بدهکار

موجودی نقد و بانک بستانکار

بدهی های بعید: این گونه بدهی ها نیاز به ثبت ندارند و فقط در یادداشت های توضیحی در صورت های مالی افشا می شوند.

حساب ذخیره مزایای پایان خدمت کارکنان

مزایای پایان خدمت کارکنان یکی از مهمترین حساب هایی است که باید ثبت آن را بزنید و در دفاتر قانونی خود شناسایی کنید:

هزینه مزایای پایان خدمت بدهکار

ذخیره مزایای پایان خدمت کارکنان بستانکار

تسعیر ارز

در انتهای سال، کلیه حسابهای ارزی (حسابهای غیرپولی) موجود در دفاتر که با کاهش یا ارزش مبلغ ارز مورد نظر، دچار نوسان ریالی می شوند نیز بر اساس استاندارد شماره ۱۶ حسابداری باید مورد بررسی و اصلاح قرار گیرند. بدیهی است که سود یا زیان ناشی از تسعیر ارز در دسته سود و زیانهای غیر عملیاتی است. در واحدهای تجاری که عملیات اصلی آنها خرید یا فروش ارز مربوط نمی باشد، سود و زیان تسعیر ارز به صورت غیر عملیاتی و در صورتیکه عملیات اصلی واحد تجاری خرید و فروش ارز باشد، در دسته سود و زیان عملیاتی طبقه بندی می شود.

همانطور که در مقاله تسعیر ارز چگونه محاسبه می شود؟ گفتیم در پایان سال اگر حسابی مرتبط با این سرفصل داشتید باید ببندید. برای بستن حساب تسعیر ارز می توانید از ثبت های زیر استفاده کنید:

سود (زیان) ناشی از تسعیر ارز بدهکار

حساب های پرداختنی بستانکار

استهلاک

یکی دیگر از هزینه هایی که در پایان سال باید مورد بررسی و بروزرسانی قرار گیرد حساب مربوط به استهلاک است. نکته ای که در حساب استهلاک بسیار مهم است این است که شما باید هر ساله به یک روش استهلاک را محاسبه کنید و برای آن ثبات رویه داشته باشید. به عبارتی دیگر در صورتی که دارایی ها به روش خط مستقیم مستهلک شدند، در سال های بعد نباید با روش دیگری مانند نزولی مستهلک گردند. این ثبات در رویه های حسابداری باعث ایجاد قابلیت مقایسه صورت های مالی در سال های متوالی یک شرکت خواهند بود. ثبت استهلاک به شرح زیر می باشد:

هزینه استهلاک بدهکار

استهلاک انباشته دارایی بستانکار

شمارش انبار (انبارگردانی)

در پایان سال علاوه بر بستن حساب هایی مانند استهلاک و صندوق و …. باید موجودی مواد و کالای خود را نیز بررسی کرد. به این صورت که باید از موجودی کالا در انبار آمار گرفته شود و در صورتیکه موجودی کالا در انبار واقعی ما بیشتر از سیستم حسابداری باشد ثبت زیر را می زنیم:

موجودی مواد و کالا بدهکار (مبلغ ریالی کالا را بجای بدهکار می نویسیم)

کسر و اضافات انبار بستانکار (مبلغ ریالی کالا را بجای بستانکار می نویسیم)

و در مواقعی که موجودی کالا در سیستم حسابداری بیشتر از موجودی کالا در انبار واقعی باشد ثبت زیر را میزنیم:

کسر و اضافات انبار بدهکار

سود غیر عملیاتی بستانکار

تهیه تراز آزمایشی اصلاح شده

خب همانطور که در ابتدای این مقاله گفتیم شما باید یک ترازنامه ۴ ستونی تهیه کنید و بعد از مراحلی که گفتیم تمام ثبت ها را اصلاح کنید. در این مرحله شما یک تراز آزمایشی ۴ ستونه اصلاح شده دارید که می توانید به آن استناد کنید.

گـــام دوم

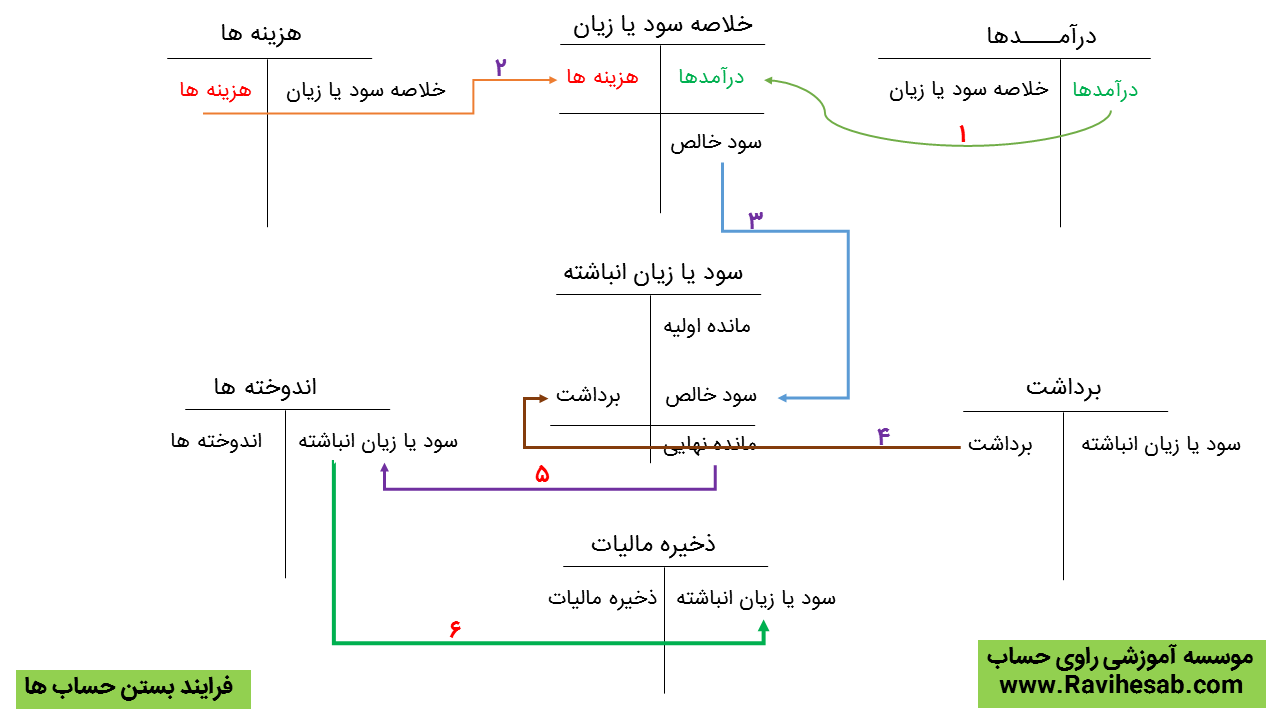

بستن حسابهای موقت

حسابهای موقت شامل:

- درآمدها یا فروش

- هزینه ها

- برداشت

حاصل بستن این حسابها، خلاصه سود یا زیان دوره است یعنی هنگام بستن این حساب ها طرف مقابل می شود خلاصه سود و زیان.

۱- نحوه بستن حساب درآمد یا فروش:

درآمد/فروش بدهکار

خلاصه سود و زیان بستانکار

۲- نحوه بستن حساب هزینه ها:

خلاصه سود و زیان بدهکار

هزینه حقوق و دستمزد بستانکار

هزینه اجاره محل بستانکار

هزینه تعمیرات و نگهداری بستانکار

سایر هزینه های عملیاتی بستانکار

۳- بستن حساب خلاصه سود و زیان:

مانده خلاصه حساب سود و زیان را مشخص میکنیم. اگر مانده آن بستانکار باشد معادل آن را بدهکار و حساب سود (زیان) انباشته را بستانکار میکنیم. اگر مانده حساب خلاصه سود و زیان بستانکار باشد به آن سود میگوییم. ولی اگر مانده حساب سود و زیان بدهکار باشد، این حساب را بستانکار و حساب سود (زیان) انباشته را بدهکار میکنیم. در این صورت به این مانده حساب زیان میگویند.

وقتی که سود عملیاتی داشته باشیم ثبت زیر را سند میزنیم:

خلاصه سود و زیان بدهکار

سود و زیان انباشته بستانکار

وقتی که زیان داشته باشیم از ثبت حسابداری زیر استفاده می کنیم:

سود و زیان انباشته بدهکار

خلاصه سود و زیان بستانکار

۴- بستن حساب برداشت:

درانتها برای بستن حساب برداشت، حساب سود (زیان) انباشته را معادل مانده حساب برداشت بدهکار و حساب برداشت را بستانکار میکنیم تا حساب برداشت بسته شود و از حساب سود (زیان) انباشته کسر گردد.

حساب اندوخته ها

قبل از بستن حساب های دائم و صدور سند اختتامیه باید موارد زیر را در حساب های شرکت شناسایی کنیم:

- ذخیره مالیات

- اندوخته قانونی

- اندوخته اختیاری

۱- ذخیره مالیات:

بر اساس ماده ۱۰۵ قانون مالیات های مستقیم شرکت ها باید از سود خالص خود ۲۵% مالیات در حسابها شناسایی و به سازمان امور مالیاتی کشور پرداخت کنند. برای مفهوم بیشتر می توانید به مقاله ماده ۱۰۵ قانون مالیاتهای مستقیم مراجعه فرمایید.

اشتباهی که برخی افراد می کنند این است که هنگام ثبت ذخیره مالیات، طرف حسابش را هزینه ها قرار می دهند و تصور می کنند که پرداخت مالیات باید به هزینه ها اضافه شود در صورتیکه ذخیره مالیات را باید از حساب سود(زیان) انباشته کم کنیم:

سود (زیان) انباشته بدهکار

ذخیره مالیات عملکرد بستانکار

در نظر داشته باشید که میزان ذخیره مالیات عملکرد به صورت علی الحساب می باشد که این مبلغ ذخیره مالیات عملکرد را باید هنگام تسلیم اظهارنامه عملکرد به عنوان مالیات ابرازی پرداخت کنید و مبلغ دقیق مالیات بعد از رسیدگی به اظهارنامه و ارائه اسناد و مدارک به ممیز مالیاتی تعیین می شود.

۲- اندوخته قانونی و اختیاری:

اندوخته قانونی: در پایان هر سال مالی باید به میزان ۵ درصد از سود خود را به حساب اندوخته قانونی ببریم تا مبلغ آن به اندازه ۱۰ درصد سرمایه شرکت برسد که این امر الزامی است. این اندوخته برای تحکیم پشتوانه مالی شرکت می باشد.

اندوخته اختیاری: وقتی به اندوخته قانونی یعنی ۱۰ درصد سرمایه شرکت اندوخته کردیم، مازاد آن ۱۰ درصد سرمایه شرکت اندوخته اختیاری می شود.

سود (زیان) انباشته بدهکار

اندوخته قانونی بستانکار

اندوخته اختیاری بستانکار

نکته: مبنای محاسبه اندوخته ها، میزان سود خالص قبل از کسر ذخیره مالیات می باشد.

براساس ماده ۱۴۰ قانون تجارت:

هیات مدیره مکلف است هر سال یک بیستم از سود خالص شرکت را به عنوان اندوخته قانونی موضوع نماید. همین که اندوخته قانونیبه یک دهم سرمایه شرکت رسید موضوع کردن آن اختیاری است و در صورتی که سرمایه شرکت افزایش یابد کسر یک بیستم مذکور ادامه خواهد یافتتا وقتی که اندوخته قانونی به یک دهم سرمایه بالغ گردد.

براساس ماده ۲۳۸ قانون تجارت:

از سود خالص شرکت پس از وضع زیانهای وارده در سالهای قبل باید معادل یک بیستم آن بر طبق ماده ۱۴۰ به عنوان اندوخته قانونی موضوع شود هر تصمیم برخلاف این ماده باطل است.

آموزش ویدیویی صفر تا صد بستن حساب ها در پایان دور مالی و تهیه صورت های مالی

گــام سوم

بستن حساب های دائم (ترازنامه ای)

حساب های دائمی حساب هایی هستند که مانده آنها به دوره مالی بعد منتقل می شود. برای بستن حساب های دائم ۲ راهکار داریم اول اینکه از حسابی بنام تراز اختتامیه استفاده کنیم و دوم اینکه برای تمامی حساب ها ثبت خلاف ماهیت استفاده کنیم تا بسته شوند. یعنی دارایی ها را بستانکار و بدهی ها را بدهکار کنیم که توصیه می شود از روش اول یعنی تراز اختتامیه استفاده کنید.

روش اول:

تراز اختتامیه بدهکار

موجودی نقد و بانک بستانکار

حساب های دریافتنی بستانکار

اسناد دریافتنی بستانکار

موجودی مواد و کالا بستانکار

ماشین آلات بستانکار

و

حساب های پرداختنی بدهکار

اسناد پرداختنی بدهکار

پیش دریافت ها بدهکار

سرمایه شرکا بدهکار

اندوخته قانونی بدهکار

اندوخته اختیاری بدهکار

تراز اختتامیه بستانکار

روش دوم:

حساب های پرداختنی بدهکار

اسناد پرداختنی بدهکار

اندوخته قانونی بدهکار

اندوخته اختیاری بدهکار

موجودی نقد و بانک بستانکار

موجودی مواد و کالا بستانکار

حساب های دریافتنی بستانکار

پیش پرداخت ها بستانکار

اسناد پرداختنی بستانکار

ماشین آلات بستانکار