فراگیری مهارت تحلیل تکنیکال در بازارهای مالی از اهمیت بالایی برخوردار است و برای فراگیری این نوع تحلیل یادگیری ابزارهای مختلفی لازم است که یکی از این ابزارها اندیکاتورهای مختلف هست.

یکی از محبوبترین اندیکاتورها که بیشتر معامله گران تکنیکالی از آن استفاده میکنند و میتوان آن را در همه بازههای زمانی مورداستفاده قرارداد، اندیکاتور مکدی هست که توسط فردی به نام جرالد اپل (Gerald Appel) در سال 1979 به وجود آمده است و بعد از 6 سال توسط فردی به نام توماس آسپری (Thomas Aspray) که یک تحلیلگر در بازارهای مالی بود، هیستوگرام به این اندیکاتور اضافه شد.

این اندیکاتور را میتوان بهمنظور محاسبه قدرت، جهت و شتاب یکروند و همچنین بهعنوان شاخص روند یا حرکت مورداستفاده قرارداد.

خلاصه مقاله

- اندیکاتور مکدی یک نوع اندیکاتور برای تشخیص مومنتوم یا همان قدرت بازار است.

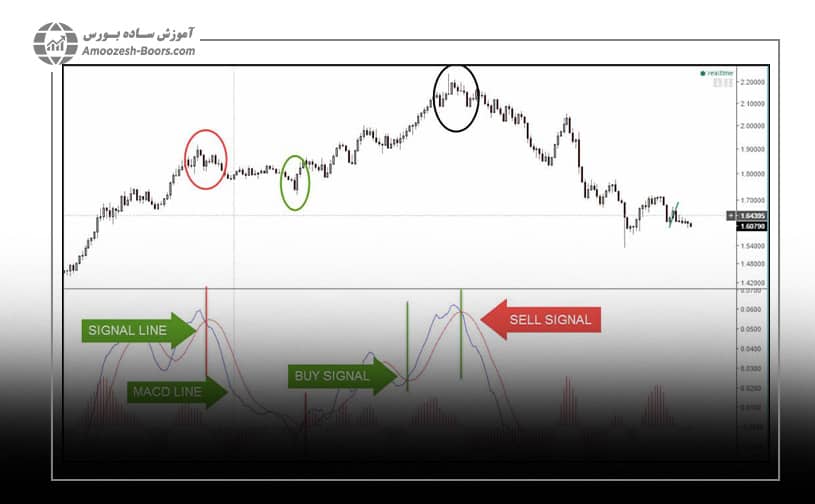

- معامله گران از تقاطع بین خط مکدی و خط سیگنال برای تولید سیگنالهای معاملاتی و شناسایی تغییرات احتمالی روند استفاده میکنند.

- استراتژی تقاطع مکدی، استراتژی واگرایی، استراتژی تقاطع خط مرکزی و استراتژی هیستوگرام استراتژیهای معاملاتی رایجی هستند که از اندیکاتور مکدی استفاده میکنند.

اندیکاتور مکدی

اندیکاتور مکدی مخفف عبارت (Moving average convergence divergence) یا همان (میانگین متحرک همگرایی_واگرایی) است، که در دسته ساده ترین اندیکاتورها در زمینه تشخیص مومنتوم یا همان قدرت بازار به کار میرود.

اندیکاتور مکدی یک نوع اندیکاتور برای تشخیص مومنتوم یا همان قدرت بازار است که نشاندهنده سرعت و قدرت تغییرات قیمت در نمودار هست، این مومنتوم حرکتی در مکدی نشان از تغییر حرکات قیمتی در دورهای مشخصشده را نشان میدهد و به معامله گران در تشخیص قدرت روند حرکتی یک نمودار کمک میکند.

بهترین تنظیمات اندیکاتور مکدی

هنگامیکه اندیکاتور مکدی بر روی نمودار قیمت ظاهر میشود، بهطورمعمول سه پارامتر زمانی در تنظیمات این اندیکاتور مشاهده میشود که شامل انواع زیر است.

- اولین عدد از سمت چپ تعداد دورههای که برای محاسبه میانگین متحرک سریعتر استفاده میشود که معمولاً عدد 12 استفاده میشود.

- دومین عدد تعداد دورههایی که در میانگین متحرک کند تر استفاده میشود که معمولاً از عدد 26 استفاده میشود.

- درنهایت تعداد میلههایی که برای محاسبه میانگین متحرک است که از تفاوت میانگینهای سریع و کند در آن استفاده میشود که معمولاً از عدد 9 در آن استفاده میشود.

برای آشنایی با اندیکاتور ADX این مطلب را بخوانید!

اجزای اندیکاتور مکدی

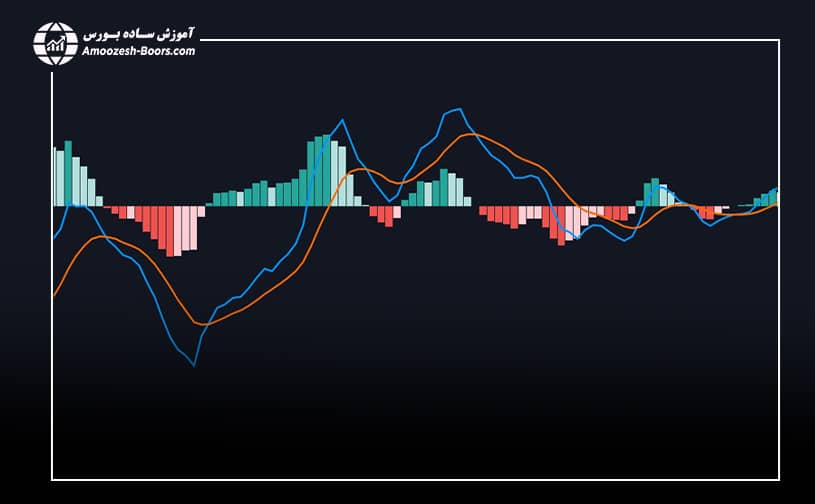

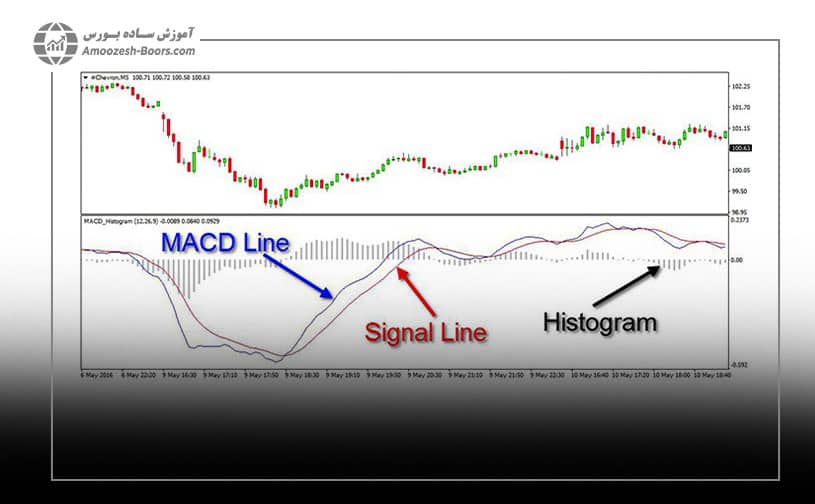

انواع مختلفی استراتژی و سیگنال معاملاتی میتوان از اجزای مختلف اندیکاتور مکدی دریافت کرد که این سیگنالها میتواند در جهت پیدا کردن نقاط معاملاتی موجود بازار کمک کند.

این اجزا عبارتاند از: خط مکدی، خط سیگنال، هیستوگرام.

خط مکدی

خط مکدی از تفاوت بین میانگین متحرک نمایی دورههای 12 و 26 بدست میآید، این خط نشان دهنده تغییرات روند و قدرت آن است و اگر در تنظیمات نمودار مکدی تغییری ایجاد نکرده باشید به رنگ آبی است.

برای آشنایی بیشتر با بازار فاركس پیشنهاد میکنیم این مقاله را بخوانید!

خط سیگنال مکدی

خط سیگنال یک میانگین متحرک از خط مکدی هست که یکی از رایجترین سیگنالها در مکدی، کراس اوور کردن خط سیگنال نیز هست.

کراس اوور درروند صعودی زمانی رخ میدهد که خط مکدی به سمت بالا حرکت کند و خط سیگنال را رو به بالا قطع میکند.

کراس اوور درروند نزولی زمانی رخ میدهد که خط مکدی به سمت پایین حرکت کند و درخط سیگنال را قطع کند.

هیستوگرام مکدی

هیستوگرام مکدی یک نما از تفاضل بین خط سیگنال و مکدی هست که بهصورت نمودار میلهای آن را نمایش میدهند.

زمانی که خط مکدی در بالای خط سیگنال قرار داشته باشد هیستوگرام مکدی به بالای صفر میرود و مثبت میشود و زمانی که این میلهها شروع به رشد کند روند صعودی نمودار قدرتمند خواهد شد و زمانی که فاصله خط مکدی و خط سیگنال کم شود، روند صعودی قدرت خود را از دست میدهد و میلههای هیستوگرام کوچک میشود.

در روند نزولی هم به همین شکل هست یعنی زمانی که هیستوگرام مکدی به پایین خط صفر میرود و میلهها شروع به بزرگ شدن در زیرخط کنند نشان از قدرت گرفتن روند نزولی دارند.

این سه جزء اندیکاتور MACD باهم دید جامعی از حرکت قیمت را به معاملهگران ارائه میدهند و میتوان از آنها برای شناسایی واگراییهای احتمالی روند و تولید سیگنالهای معاملاتی استفاده کرد.

واگرایی در مکدی

از دیگر سیگنالهایی که میتوان بهوسیله اندیکاتور مکدی دریافت کرد و آن را میتوان جزو اصلیترین کاربردهای مکدی عنوان کرد، بحث واگرایی آن با نمودار قیمتی هست.

بهصورت کلی میتوان واگرایی را به این شکل تفسیر کرد که هرگاه روند قیمتی برخلاف روند اندیکاتور بود، میتوان گفت واگرایی رخداده است.

حال این واگراییها را میتوان به دو نوع معمولی و مخفی تقسیم کرد.

واگرایی معمولی را میتوان در هر دو روند صعودی و نزولی مشاهده کرد و آن را نشانهای برای استراحت یا پایین روند دانست.

واگرایی معمولی درروند صعودی به این صورت است که اگر سقفها بالاتر از یکدیگر تشکیل شوند و در همان راستا در اندیکاتور مکدی و دو سقف هیستوگرام پایینتر از یکدیگر باشد، نشان از واگرایی معمولی درروند صعودی دارد.

و درروند نزولی بالعکس این قضیه یعنی دو کف نمودار پایینتر از هم باشد و دو کف در همان راستا در مکدی بالاتر از یکدیگر باشد نشان از واگرایی معمولی درروند نزولی دارد.

واگرایی مخفی برخلاف واگرایی معمولی که نشانهای برای تغییر روند بود، این نوع واگرایی نشانهای برای ادامه روند است، به این صورت که درروند صعودی دو کف نمودار قیمتی را با دو کف همراستا آن در هیستوگرام مکدی مقایسه میکنیم و اگر خلاف جهت همدیگر بودند نشان از واگرایی دارند.

درروند نزولی هم باید دو سقف نمودار را با دو سقف همراستا آن در هیستوگرام مکدی بررسی کنیم که اگر خلاف یکدیگر باشند، نشان از واگرایی مخفی دارند.

نتیجهگیری

اندیکاتور مکدی یکی از شناختهشدهترین اندیکاتورها درزمینهٔ تحلیل تکنیکال است، زیرا میتوان توسط آن امکان تشخیص سریع و آسان جهت روند را فراهم کرد.

این اندیکاتور در تحلیل تکنیکال مورد اعتماد بسیاری از معامله گران است که توسط آن میتوانند بهآسانی در هر استراتژی از آن استفاده کنند.

بهصورت کلی میتوان زمانی که واگرایی معمولی در هیستوگرام و خط مکدی رخ داد هشداری برای استراحت یا تغییر روند باشد و زمانی که واگرایی مخفی در آن مشاهده شد، آن را نشانی برای ادامه روند تلقی کرد.

همچنین در زمان تقاطع خط سیگنال و خط مکدی، نیز میتوان نوعی سیگنال خریدوفروش دریافت کرد. از اندیکاتور مکدی در موج شماری امواج الیوت نیز میتوان کمک گرفت.

کلام آخر اینکه سیگنالهایی که در اندیکاتور مکدی (MACD) گفته شد، بهتنهایی قابلاستفاده نیست و حتماً باید برای تائید آن از اندیکاتورهای مختلف دیگر استفاده کرد و با تلفیق آنها سیگنال مطمئنتری را دریافت کرد که تمامی این مباحث را ما در دوره فارکس و بورس جهانی به دانشجویان در غالب یک استراتژی جامع معاملاتی (CTS) آموزش میدهیم.

برای آشنایی بیشتر با سایر اندیکاتورها پیشنهاد میکنیم تا مقالات زیر را مطالعه نمایید و همچنین اگر ابهام یا سؤالی در خصوص این مقاله دارید، خوشحال میشویم آن را با ما مطرح کنید.

- اندیکاتور الیگیتور (Alligator) چیست؟

- اندیکاتور VWAP چیست؟

- اندیکاتور cci چیست | آموزش کار با اندیکاتور cci

- اندیکاتور On-Balance Volume

- اندیکاتور میانگین متحرک یا مووینگ اوریج (Moving Averages)

- اندیکاتور ایچیموکو (Ichimoku)

- اندیکاتور پیشرو و پسرو (تاخیری) | انواع و تفاوت آنها

- اندیکاتور ATR چیست؟

- آموزش کامل اندیکاتور بولینگر باند (Bollinger band)

- آموزش کامل اندیکاتور کانال کلتنر

سؤالات متداول

اندیکاتور MACD چیست؟

اندیکاتور مکدی یک نوع اندیکاتور برای تشخیص مومنتوم یا همان قدرت بازار است که نشاندهنده سرعت و قدرت تغییرات قیمت در نمودار هست.

تفاوت بین خط MACD و خط سیگنال چیست؟

اندیکاتور مکدی از دو خط اصلی تشکیلشده است: خط مکدی و خط سیگنال. خط مکدی تفاوت بین دو میانگین متحرک نمایی (EMA) است، درحالیکه خط سیگنال یک EMA 9 روزه از خط مکدی است. معامله گران از تقاطع بین این دو خط برای تولید سیگنالهای معاملاتی و شناسایی تغییرات احتمالی روند استفاده میکنند.

چند استراتژی معاملاتی رایج که از اندیکاتور MACD استفاده میکنند چیست؟

اندیکاتور مکدی را میتوان در استراتژیهای معاملاتی مختلف ازجمله استراتژی تقاطع مکدی، استراتژی واگرایی، استراتژی تقاطع خط مرکزی و استراتژی هیستوگرام استفاده کرد.